นายสุรยุทธ ทวีกุลวัฒน์ ผู้อำนวยการใหญ่สายการเงิน บริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) หรือ BTSG เปิดเผยว่า จากการสำรวจความต้องการลงทุนในหุ้นกู้ (Bookbuilding) เมื่อวันที่ 30 ตุลาคม 2563 และการเสนอขายเมื่อวันที่ 3-5 พฤศจิกายนที่ผ่านมานั้น หุ้นกู้เพื่ออนุรักษ์สิ่งแวดล้อมของบริษัทฯ ได้รับการตอบรับจากผู้ลงทุนเป็นอย่างดี โดยมีผู้ลงทุนแสดงความจำนงในการลงทุนในหุ้นกู้กว่า 3.3 เท่า ส่งผลให้บริษัทฯ ตัดสินใจนำหุ้นกู้ส่วนสำรองเพื่อการเสนอขายเพิ่มเติมมาใช้ และเพิ่มจำนวนการออกหุ้นกู้จากแผนการเสนอขายเดิมจำนวน 5,000 ล้านบาท เป็นจำนวนเสนอขายหุ้นกู้รวมทั้งสิ้น 8,600 ล้านบาท ประกอบด้วย หุ้นกู้อายุ 2 ปี อัตราดอกเบี้ย 2.10% ต่อปี จำนวน 500 ล้านบาท หุ้นกู้อายุ 3 ปี อัตราดอกเบี้ย 2.44% ต่อปี จำนวน 4,000 ล้านบาท หุ้นกู้อายุ 5 ปี อัตราดอกเบี้ย 2.86% ต่อปี จำนวน 1,500 ล้านบาท หุ้นกู้อายุ 7 ปี อัตราดอกเบี้ย 3.11% ต่อปี จำนวน 2,000 ล้านบาท และหุ้นกู้อายุ 10 ปี อัตราดอกเบี้ย 3.41% ต่อปี จำนวน 600 ล้านบาท โดยทริสเรทติ้งได้จัดอันดับเครดิตองค์กรและเรทติ้งหุ้นกู้ของบริษัทฯ ที่ระดับ “A” เมื่อวันที่ 29 กันยายน 2563

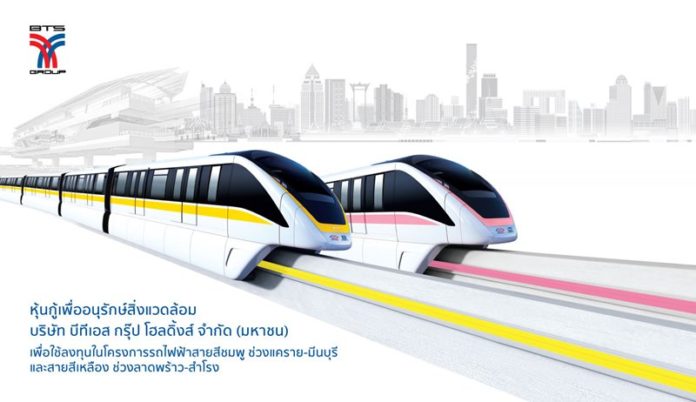

บริษัทจะนำเงินที่ได้จากการออก Green Bond ในครั้งนี้ ไปเพื่อลงทุน และ ใช้ชำระคืนหนี้คงค้างในโครงการรถไฟฟ้าสายสีชมพู ช่วงแคราย-มีนบุรี และสายสีเหลือง ช่วงลาดพร้าว-สำโรง ซึ่งเป็นโครงการสำคัญที่จะส่งเสริมการเดินทางด้วยระบบขนส่งมวลชนด้วยพลังงานไฟฟ้า ลดการใช้รถยนต์ซึ่งจะช่วยลดการปล่อยก๊าซคาร์บอนไดออกไซด์ (CO2) และฝุ่นละอองขนาดเล็ก (PM2.5) ในเขตกรุงเทพมหานคร

โครงการรถไฟฟ้าสายสีชมพู ช่วงแคราย-มีนบุรี และสายสีเหลือง ช่วงลาดพร้าว-สำโรง มีความคืบหน้าก่อสร้าง 60% ทั้งนี้ โดยพร้อมเปิดให้บริการเต็มรูปแบบภายในปี 2565 ด้วยรถไฟฟ้าโมโนเรล